新NISAが2024年にスタートし、投資を始める絶好のチャンスが訪れています。

しかし、「つみたて投資枠」と「成長投資枠」の違いや、どの投資商品が最適なのか悩む方も多いのではないでしょうか。

本記事では、金融庁が公開するデータをもとに、新NISAで人気の投資商品やおすすめ銘柄を徹底解説します。

この記事を読んでわかること

- 新NISAの成長投資枠とつみたて投資枠について

- つみたて投資枠でよく買われている商品やおすすめ銘柄

- 成長投資枠でよく買われている商品やおすすめ銘柄

- 新NISAだけでは足りないと感じた場合の運用について

これまでさまざまな投資を行い、投資歴5年の知見を活かした信頼できる情報で、あなたの資産形成をサポートします。

この記事は、あくまで情報提供を目的としたもので、投資方法や知識について勧誘や売買を推奨するものではありません。

本記事に含まれる内容に関しては万全を期しておりますが、情報の正確性、完全性、有用性を保証するものではありません。

情報の利用の結果として何らかの損害が発生した場合、著者は理由のいかんを問わず投資の結果に責任を負いません。

投資対象及び商品の選択など、投資にかかる最終決定は必ずご自身でのご判断をお願いいたします。

新NISAの「成長投資枠」と「つみたて投資枠」とは?

新NISAは、2024年から開始された投資制度で、新NISAの中で「成長投資枠」と「つみたて投資枠」があり、2つを併用して運用することが可能になりました。

これまでの旧NISAでは、一般NISAかつみたてNISAのどちらか1つを選んで運用しなければいけませんでしたので、新NISAは幅広い投資ニーズに応える制度と言えます。

具体的に、旧NISAから新NISAでの変更点を以下の表にまとめました。

| 旧NISA | 新NISA | |||

|---|---|---|---|---|

| ①仕組み | つみたてNISA | 一般NISA | つみたて投資枠 | 成長投資枠 |

| ②年間投資可能額 | 40万円 | 120万円 | 120万円 | 240万円 |

| ③生涯投資上限額 | 20年間で 最大800万円 |

5年間で 最大600万円 |

最大 1800万円 内 成長投資枠: 1200万円まで利用可 |

|

| ④非課税保有期間 | 20年間 | 5年間 | 無期限化 | |

| ⑤投資可能期間 (口座開設可能期間) |

2018年~ 2023年末 |

2014年~ 2023年末 |

恒久化 | |

| ⑥現行制度との関係 | ・2023年末までに現行NISA(一般NISA・つみたてNISA)において投資した商品は、新NISAとは別に保有が可能 ・現行NISAから新NISA、新NISAから現行NISAへのロールオーバーはできない |

|||

上の表からもわかる通り、新NISAの特徴として、年間投資可能額の増額があります。

これまでの旧NISAだと、つみたてNISAでは年間40万円、一般NISAでは年間120万円までしか投資できませんでした。

ですが、新NISAに変わって、つみたて投資枠に年間120万円、成長投資枠に年間240万円、合計360万円投資することが可能になっています。

ほかにも、旧NISAから新NISAへの変更点は以下のようなものがあります。

上記の新NISAの特徴を理解しつつ、つみたて投資枠や成長投資枠の特徴を理解することで、自分に合った資産運用を設計することが可能です。

そこで次のセクションから、それぞれの対象商品や人気銘柄について詳しく解説します。

つみたて投資枠の対象商品やよく買われている商品は?

つみたて投資枠では、投資信託を中心とした商品が人気を集めています。

また、金融庁の定める基準を満たす商品に限定されているため、初めての方でも安心して選べるのが特徴です。

引用元:楽天証券「つみたて投資枠」

ここでは、つみたて投資枠でよく買われている投資商品やおすすめ銘柄について解説していきます。

「つみたて投資枠」では何が買われている?

つみたて投資枠で最も買われているのは、圧倒的に株式指数に連動する「インデックス型投資信託」です。

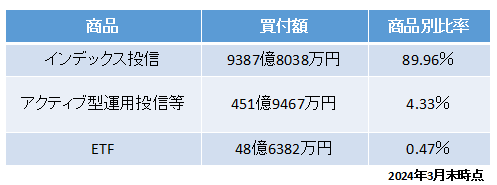

実際に金融庁が公表しているデータを見ると、商品別比率は以下の表の通りになります。

引用元:金融庁「NISA口座の利用状況に関する調査結果の公表について」

この表からもわかる通り、インデックス投信が全体の約90%を占めるほどの支持を得ています。

これらの商品は分散投資がしやすく、特に「S&P500」や「全世界株式」を対象とするファンドが人気です。

一方で、アクティブ型運用投信やETFも一部選ばれていますが、割合は比較的小さめです。

この理由として、インデックス投信に以下のようなメリットがあるからです。

続いては、実際に多くの方がどのような銘柄を選んでいるのか、つみたて投資枠におけるおすすめ銘柄も見ていきましょう。

つみたて投資枠のおすすめ銘柄は?

つみたて投資枠で注目のおすすめ銘柄は、低コストで長期的なリターンが期待できるインデックスファンドです。

たとえば、「eMAXIS Slimシリーズ」では、「米国株式(S&P500)」や「全世界株式(オール・カントリー)」が高い人気を誇ります。

当ブログにおけるつみたて投資枠のおすすめ銘柄は以下の通りです。

これらは信託報酬が低く、複利効果を活かした資産形成に適しているため、多くの投資家から支持されています。

また、楽天証券やSBI証券などでも、金融機関独自のインデックスファンドがありますので、そちらを選んでもいいかと思います。

ただし、選定の際には自身のリスク許容度や投資目的を考慮することが大切です。適切な銘柄を選ぶことで、効率的な運用が可能になります。

なお、楽天証券でのおすすめ銘柄についてはこちらの記事でも解説していますので、気になる方は併せてお読みください。

成長投資枠の対象商品やよく買われている商品は?

続いては、成長投資枠についても確認していきましょう。

成長投資枠では、幅広い金融商品が対象となり、投資信託や個別株、ETF、不動産投資信託(REIT)などが購入可能です。

この多様性により、投資家は自分のリスク許容度や目標に応じた商品を選ぶことができます。

それでは、成長投資枠で買われている商品やおすすめ銘柄を確認していきたいと思います。

「成長投資枠」では何が買われている?

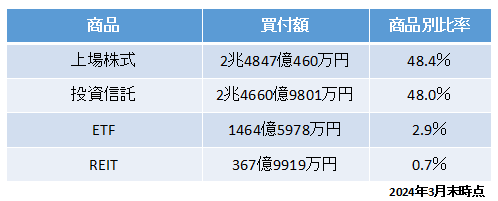

成長投資枠では、上場株式と投資信託がほぼ同率で高い支持を集めています。

金融庁のデータによると、2024年3月末時点での買付比率は、上場株式が48.4%、投資信託が48.0%となっています。

引用元:金融庁「NISA口座の利用状況に関する調査結果の公表について」

なお、個別株では配当利回りが高い日本株や成長期待が高い海外株が注目されています。

一方、投資信託では、つみたて投資枠と同様に、S&P500や全世界株式に連動するインデックス型が人気です。

ETFやREITも購入可能ですが、比率は2.9%と0.7%と控えめです。

幅広い商品が選べる一方で、自身の目的やリスク許容度をしっかりと考慮する必要があります。

最後に、成長投資枠におけるおすすめ銘柄についても解説したいと思います。

成長投資枠のおすすめ銘柄は?

成長投資枠でおすすめの銘柄として、まず挙げられるのは、安定した成長が期待できる「eMAXIS Slim米国株式(S&P500)」や「eMAXIS Slim 全世界株式インデックス・ファンド」です。

これらは、低コストで運用され、長期投資に適した商品として人気を集めています。

また、リスクを抑えたい場合には、日本国内債券を主体とするファンドやバランス型のファンドを選ぶことで安定した運用が可能です。

このほかにも、AppleやMicrosoftなど、海外を含めた業界トップの企業株や連続して配当を出し続けている連続増配株、米国株、米国ETFもおすすめです。

米国株や米国ETFでは、米国の税金がかかりますので、注意が必要です。

なお、当ブログにおける成長投資枠のおすすめ銘柄(一部)は以下の通りです。

一方で、個別株やETFの場合、分散投資が難しくなることもあるため、ポートフォリオ全体のバランスを意識することが重要です。

新NISAだけでは事足りない場合は?

ここまで新NISAの成長投資枠とつみたて投資枠について解説してきました。

将来の年金や子供の進学資金などのために新NISAを活用して資産形成するのであれば、新NISAだけでも問題ありません。

ですが、中には新NISA以外でも投資を活用して資産形成をしたいという方もいるかと思います。

ここでは、NISAで買えない代表的なアセットとその活用方法などについて解説します。

NISAで買えない「外貨」

外貨は、新NISAでは直接購入できない資産ですが、資産運用の選択肢として注目されています。

例えば、外貨預金は、日本円をドルやユーロなどの外貨に換えて預金し、比較的高い金利収入を得る手法です。

外貨を保有することで為替差益が狙えるほか、円安局面では資産価値の上昇も期待できます。

なお、各外貨の特徴は以下の通りとなります。

各外貨の特徴

- 米ドル:世界の基軸通貨。流通量トップで信頼性高い。米雇用統計の発表で為替相場に大きな影響があることも。

- ユーロ:米国に次ぐ取引量。ドイツやフランスの経済指標に影響を受けやすい。

- 豪ドル:資源の商品市場に影響を受けやすい。先進国の中でも金利が高い。

- ニュージーランドドル:先進国の中で金利が高め。豪ドルと似た値動き傾向在り。農産物市場からの影響も受けやすい。

- スイスフラン:世界情勢の影響を受けにくい。戦争などの有事の際に相場が上昇する傾向在り。

- 英ポンド:ユーロ登場以降、取引量が減少傾向。米ドルやユーロよりも値動きが大きい。

- カナダドル:米国の政治・経済の影響を受けることも。

- 香港ドル:米国との固定相場制を採用しているため、米国の経済動向に大きく影響を受ける。

- 南アフリカランド:比較的高金利で、人気あり。中国経済に影響を受けやすく、財政リスクで下落するリスクがある。

しかし、為替リスクがあるため、為替相場の変動には注意が必要です。

NISAのように運用益が非課税ではないため、税負担を考慮した運用計画が求められます。

NISAで買えない「債券」

債券そのものは新NISAで購入できないため、債券投資を希望する場合は個別に対応する必要があります。

日本国債や社債は、満期時に額面金額が償還され、保有期間中は利子を得られるため、安定志向の投資家に適しています。

ただし、安全性が高い分、リターンは低めとなる点に留意する必要があります。

年金などで賄えない分を債権の利子で賄うなどの運用にはお勧めですが、大きな利益を出そうとするのにはあまりお勧めできません。

なお、債券ETFなども選択肢となり得ますが、これらには新NISAとは別の口座での取引が必要です。

積極的な投資をしたいわけではないなら「iDeCO」も

老後の資産形成を考えるなら、「iDeCO(個人型確定拠出年金)」も魅力的な選択肢です。

iDeCOは運用益が非課税である点や、掛金が全額所得控除の対象になる点で税制優遇が充実しています。

所得控除額については「かんたん税制優遇シミュレーション」を使うと、どれくらい節税できるか計算できます。

また、元本保証型の商品も選べるため、リスクを抑えた運用が可能です。

ただし、60歳まで原則引き出しができない点や、手数料がかかる点には注意が必要です。

短期的な資金運用には向きませんが、長期的な資産形成を重視する方には、NISAと補完的に活用できる制度です。

まとめ

新NISAは「つみたて投資枠」と「成長投資枠」を併用できることで、初心者から積極的な投資家まで幅広いニーズに対応しています。

つみたて投資枠ではインデックス型投資信託が人気を集め、成長投資枠では上場株式や投資信託が注目されています。

一方、新NISAだけでは対応できない資産もあり、外貨や債券、さらにはiDeCOなどの他の制度を組み合わせることで、より多様な資産運用が可能です。

自分の目標やリスク許容度に合わせた投資計画を立て、最適な運用方法を見つけましょう。